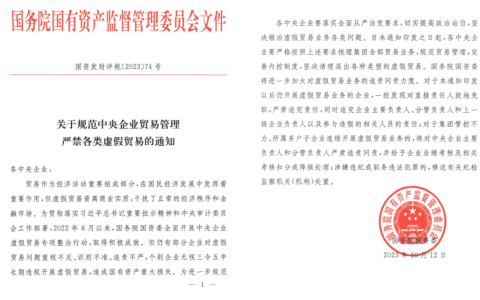

前不久,央行支付结算司的特急文件和监管层的三令五申,才真正迫使中小机构全面上缴。

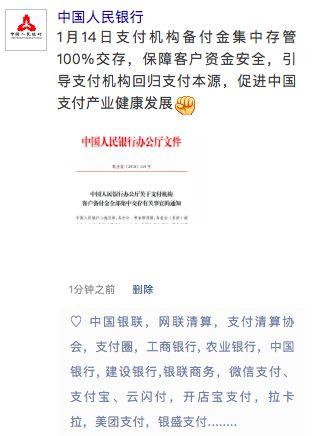

2019年1月14日前,第三方支付机构必须撤销人民币客户备付金账户。支付机构吃备付金利息的日子即将结束。

客户备付金?这是个什么玩意?央妈为啥要多次出手整治?

互哥用简单的拿淘宝来举例子!

淘宝购物中,我们每笔网购付款后,在确认收货前,这笔钱支付宝都不会汇给商家,而是暂存在支付宝,这笔款项就是所谓的“备付金”。

虽然这不属于支付机构的自有财产,但是相信不少人收到货后很少会去主动确认收货,互哥就是如此,基本上都是自动确认收货付款,除非买的东西出现了问题。

淘宝一般会在卖家发货15~30天后自动确认收货。也就是说,我们所支付的钱要在支付机构中待上半个月至一个月的时间。

2018年天猫双十一当日成交额2135亿,在加上平时的交易数据,那是一笔相当惊人的数字。

根据央行数据显示,截止2018年6月,货币当局资产负债表中的非金融机构存款为5009.23 亿元(这个数字大部分就是客户备付金)。

按照2018年6月前上缴50%的政策测算,客户备付金总规模已超过1万亿。

我们很熟悉的支付宝,微信支付沉淀的备付金规模已合计约9000亿,占了整个市场的90%以上。

这么多钱存在账户上,对于支付机构来说不用多可惜。

于是这笔钱就用了新的用途。除了支付宝,微信支付外,对小的支付机构而言,通过客户备付金赚利息,可说是机构的重要盈利来源。基本上是旱涝保收,稳赚不赔的生意。

这也就是为什么支付牌照价格一直水涨船高的原因。最高时有近15亿的成交。

而到了2018年10月份以来,第三方支付牌照价格缩水其中。互哥从支付圈得知,第三方支付牌照的成交价已经从之前的8亿~10亿元下降到3亿~4亿元,而且是“有价无市”的情况。

除了单纯的吃利息,支付机构往往会拿它去做投资。有些第三方支付机构拿着这些钱去给金融资产、楼市、股市加杠杆,躺着赚利差。

甚至某些支付机构违规沉淀资金,挪用备付金,购买银行理财产品、放贷,甚至投资高风险证券类产品等。

一旦出现风险,容易造成流动性枯竭,就要倒闭了。

据不完全统计,从2012年到2019年初,全国几乎所有的非银行支付机构都因违反客户备付金相关管理规定被处罚过。

比如2016年的上海畅购公司,私自挪用备付金造成了7.8亿的资金风险,后被注销了《支付业务许可证》。

央妈一拍大腿:这就可能坏事了。

这些违规举动,既危害了金融市场的安全性,又刺激了资产价格上涨,更加不利于央行监管,对整个金融市场也有一定的风险。

100亿说没就没了!

1月14日后,支付机构的备付金集中央行开立的存管账户,未来这部分资金就不再产生利息了,支付机构顿时心好累,感觉人生已经到达了谷底。

比如有些小的支付机构日均达到30-50亿,那么一年在银行获得的利息就能有一个亿以上。少了这个收入对公司的整体利润收入有太大的影响了。

而对于支付宝和微信支付这种巨头来说,更是损失惨重!简单测算下来,支付宝、财付通两家一年的利息收入保守也有100亿以上!

互哥冥冥之中看到了2个马爸爸心在滴血的样子。

目前市场上的T+0 POS机均是由垫资公司作为垫付方,在当日进行资金垫付,并会相应收取高额的手续费用。没有了客户备付金,必然增加支付机构的运营成本。或将导致支付公司提高POS代理商的结算底价,客户端费率或将小幅度上涨。

对我们老百姓而已,支付宝微信呢该怎么用还是怎么用,其实没啥影响,反而消费、网购更安全。就是不知道刷pos机的时候,费率会不会小幅度上涨。

欢迎大家留言讨论!

原创文章,作者:研究院精选,如若转载,请注明出处:https://www.pmtemple.com/academy/6019/

微信扫一扫

微信扫一扫  支付宝扫一扫

支付宝扫一扫