2018年金融去杠杆和治理影子银行,

债券违约频发,

直接影响了发债主体融资渠道,特别是民营企业。

表外融资持续收缩加剧了民企再融资压力,

为了提振市场主体信心,

央行及时发话点将“民营企业债券融资支持工具”,支持民企债券融资。

CRM全称是Credit Risk Mitigation,

即信用风险缓释工具,

是专门用于信用风险管理的一种衍生工具。

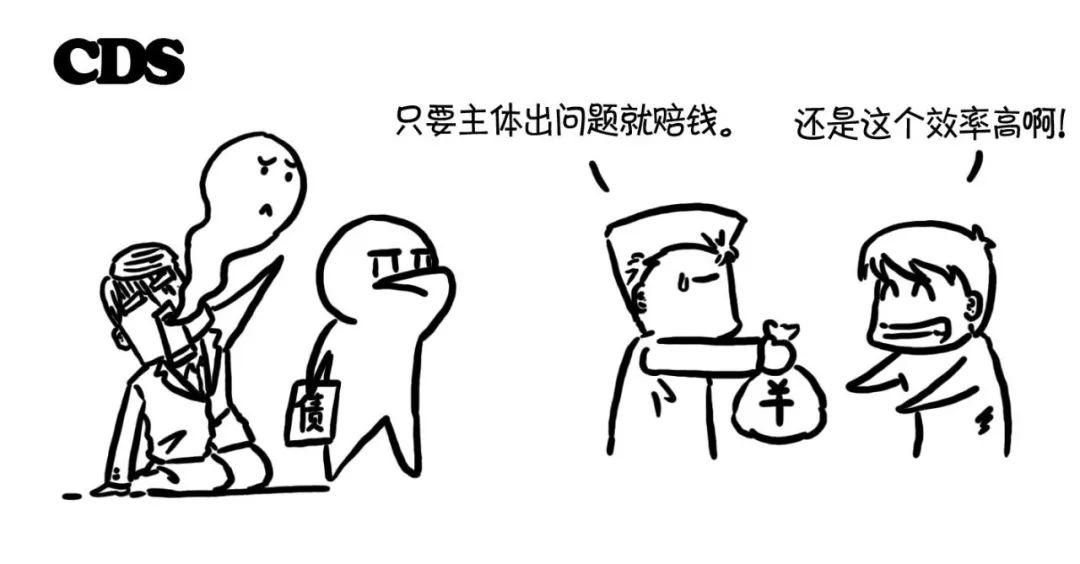

怎么做到风险缓释呢?

原理与保险类似,

如果债务人按期还本付息,

信用保护买方花钱图个安心,

一切风平浪也静;

如果债务人不还钱,

信用保护卖方就要按规矩赔钱。

无论债务人是否违约,

信用保护卖方收了保护费是不用退的。

为什么说CRM是再度出山呢?

早在2010年,交易商协会(NAFMII)就发布了相关业务指引,

推出了两款工具:CRMA和CRMW。

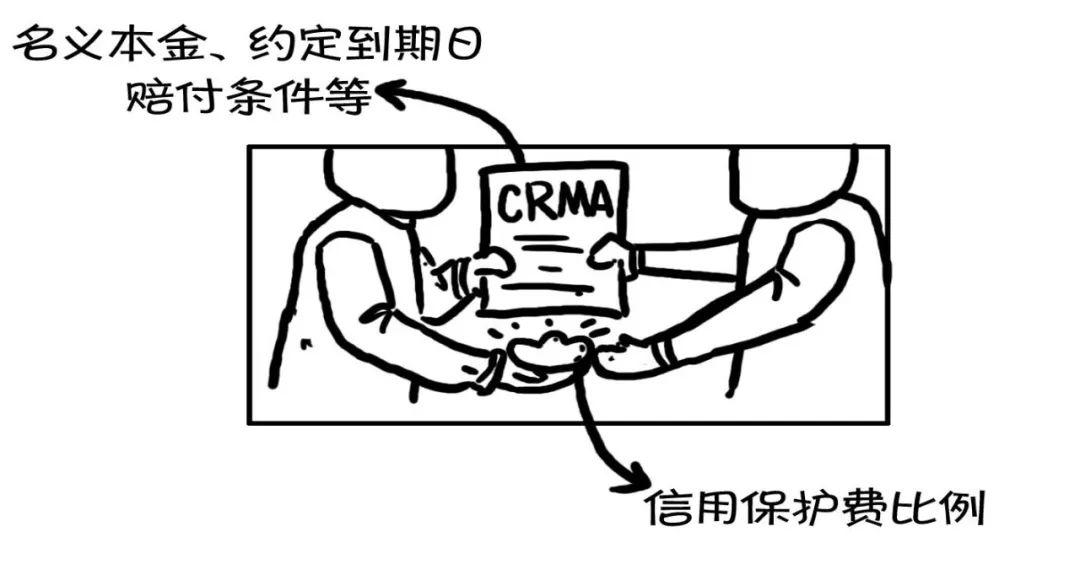

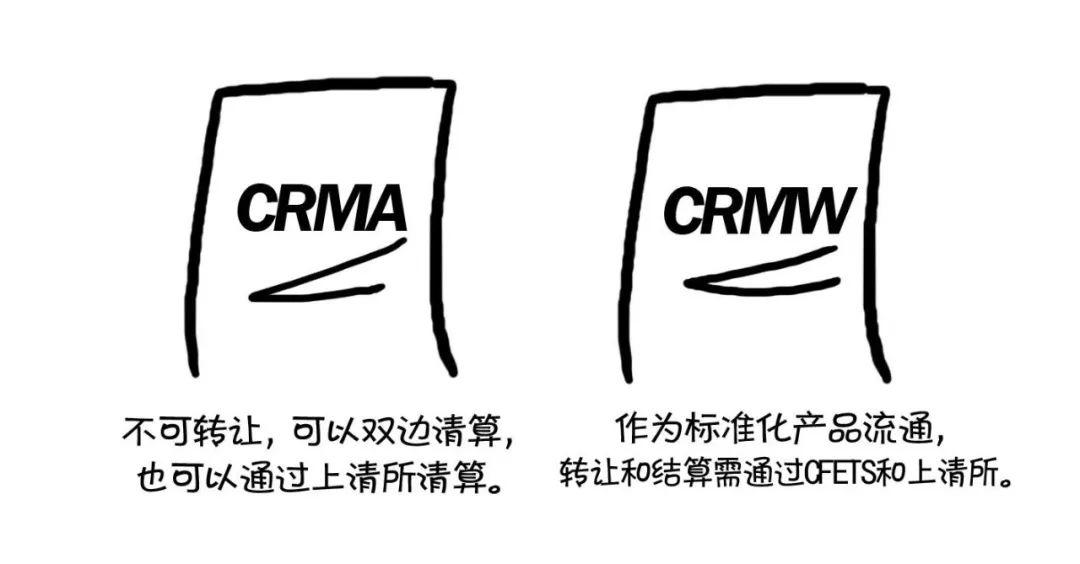

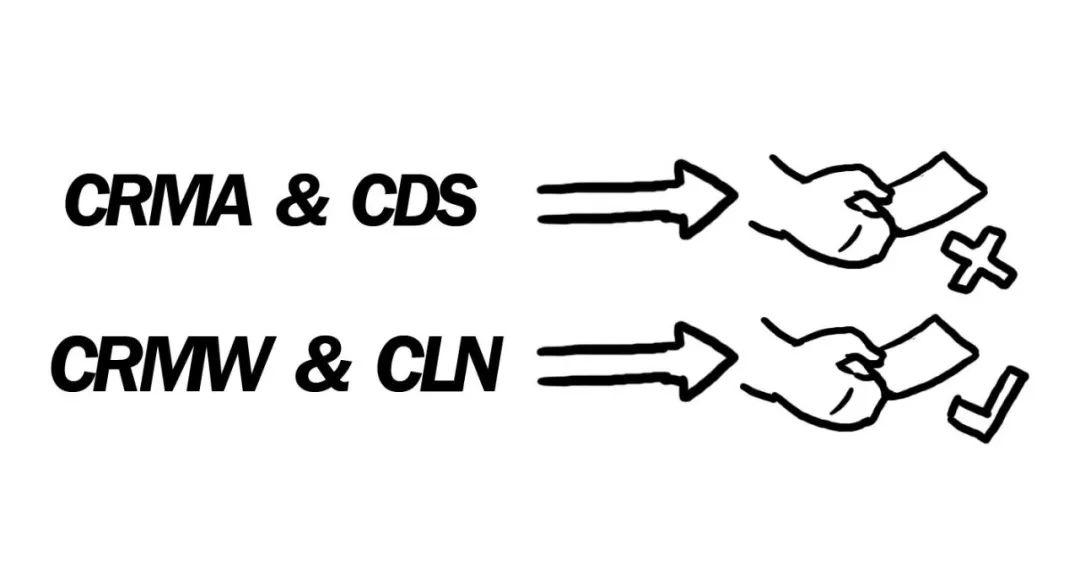

CRMA全称Credit Risk Mitigation Agreement,

拆开来是CRM+Agreement,

Agreement有合约的意思,

所以CRMA即信用风险缓释合约。

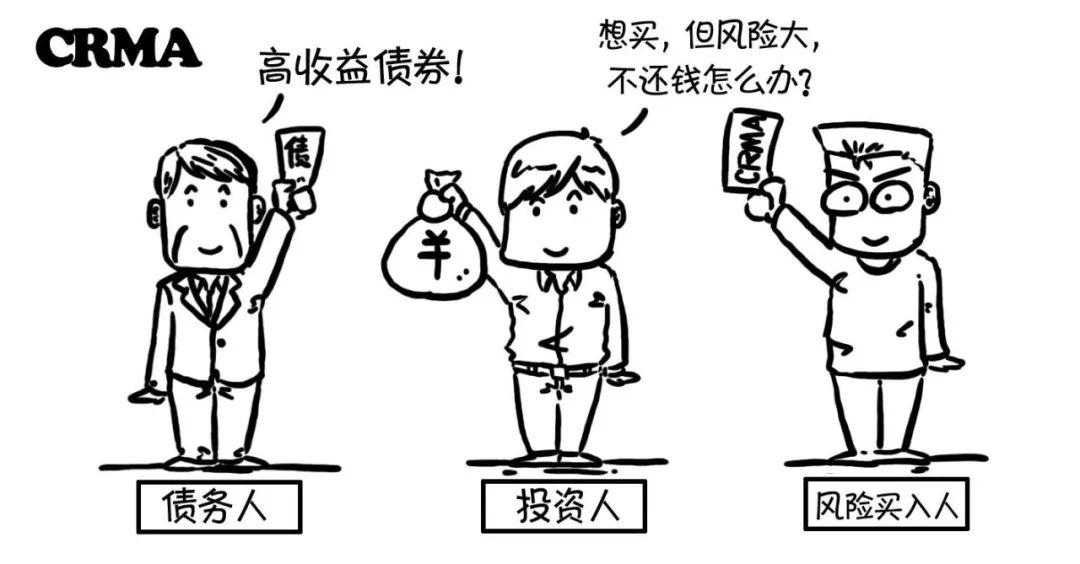

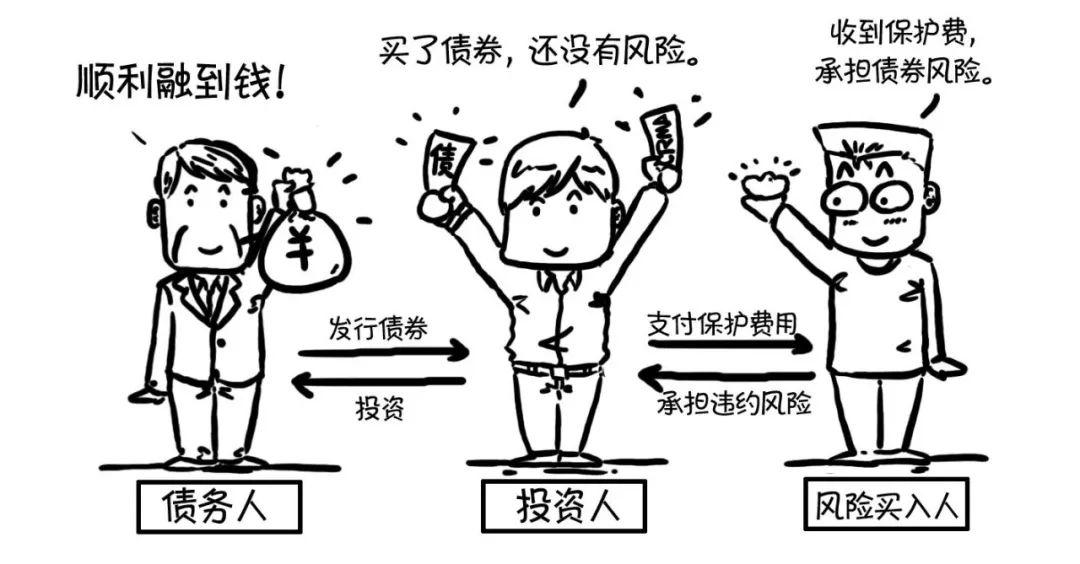

发债的民企希望把债券卖出去,

投资人担心有风险不敢轻易下手,

而信用风险买入专业户(信用增进机构/担保机构)为了让投资人木有后顾之忧,

答应跟她签一份合约,

合约约定债券投资人支付一笔费用给风险买入人,

如果债券出现信用事件,

由风险买入人负责出钱补偿投资人本金加利息。

这笔信用风险的买卖双方所签署的合约就是CRMA

不过这份合约可不是随便就能签哦,

首先,在签合约之前,

风险买卖双方都要加入交易商协会成为会员,

其次,双方都要签署“中国银行间市场金融衍生产品交易主协议”;

合约标的就是信用保护买方所投资的债券,

也称参考债务或标的债务;

信用保护买方支付给卖方的费用叫“信用保护费”,

这笔钱可以是固定金额,

也可以是按某种方法计算的浮动金额;

可以签合约时一次性前端给足,

也可以分批给,

还可以约定出现某种情况后再给;

信用保护卖方答应补偿买方的本金叫“名义本金”,

与买方购入债券本金对应;

那信用保护费给多少呢,

一般就是名义本金的一个比例,

可能是0.X%,也可能是X%;

假如债务人是AA评级,可能就比较高;

如果是AA+可能会便宜很多~

信用保护卖方对买方的保护承诺是有期限的,

约定的合约失效日期一般就是债券到期日。

当然合约里还会约定,

在什么情况下需要赔付,

通常出现债务人支付违约或者破产倒闭等信用事件,

卖方就很可能要赔钱;

为什么只是很可能呢,

因为如果债务人只是欠了很少的钱不还,

比如连一个小目标的1%都不到,

一般就不算信用事件~

还有,一般合约都会约定一个“宽限期”,

目的是为了避免债务人因管理疏忽或技术原因违约,

而不是真的不想还钱或还不起钱,

一般这个“宽限期”是三天;

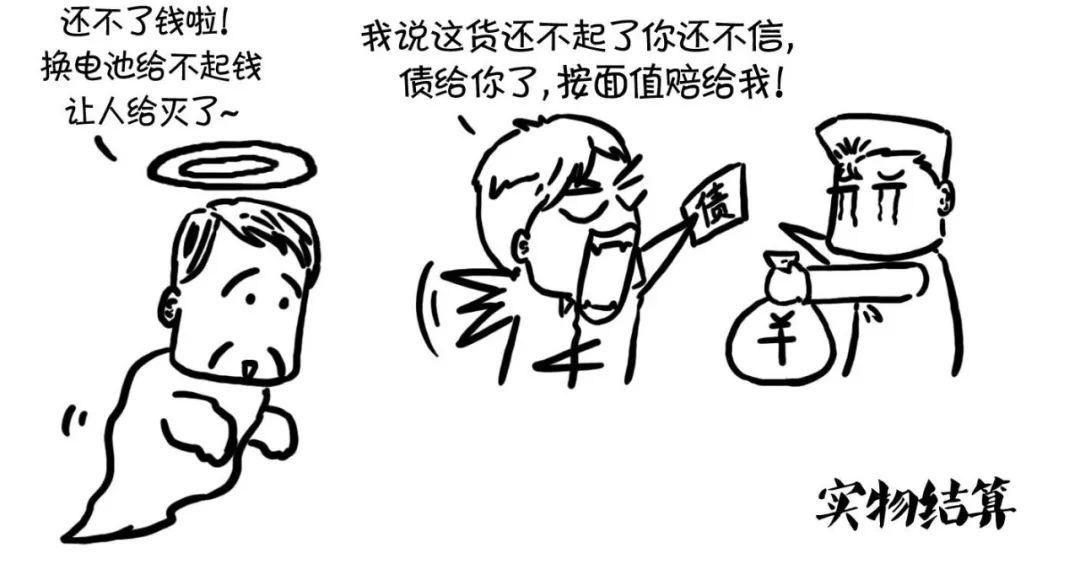

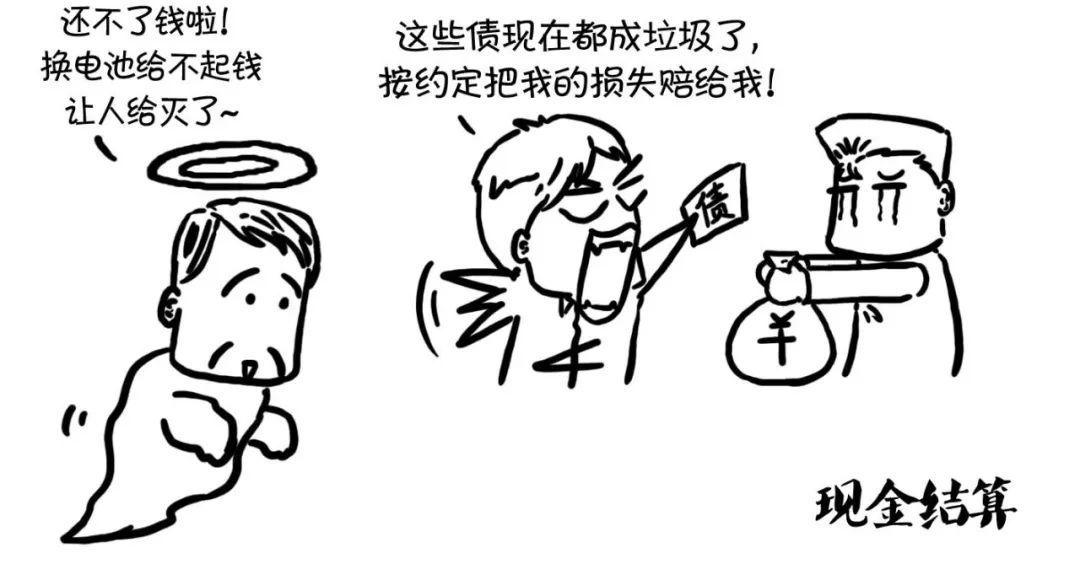

最后,合约还要明确一件事,

如果债务人真的违约或破产了,

双方怎么结算呢

一般有“实物结算”和“现金结算”两种:

实物结算就是,

实物结算金额=信用保护买方持有的凭证面值总额+实物结算日标的债务对应面值的应付未付利息;

而现金结算是,

结算金额为债券违约前的债券面值与违约后债券市场价值的差价。

总结下来,

CRMA是指交易双方达成的,约定在未来一定期限内,信用保护买方按照约定的标准和方式向信用保护卖方支付信用保护费用,由信用保护卖方就约定的标的债务向买方提供信用风险保护的金融合约。

关键词是标的债务和合约,

合约是私下一对一签署,只对特定债务起到保护作用;

比如债券发行人如果有其他债务违约了,

而信用保护买方持有的债还没到期,

不能要求信用保护卖方立即赔偿;

只有等债券到期债务人真的还不起钱,才能发出“通知”,让信用保护卖方赔付,

这个通知是“信用事件通知”或“公开信息通知”,

明知道债务人很可能到期还不起钱,但没办法呀,合同只管这个债~~

要命的是,CRMA不可在二级市场流通转让……

CRMW全称Credit Risk Mitigation Warrant,

拆开来是CRM+Warrant,

Warrant有凭证的意思,

所以CRMW即信用风险缓释凭证。

CRMW跟CRMA有啥不一样呢?

CRMW不是由信用保护买方和卖方签订一个合约,

而是

由信用保护卖方创设一个更加标准化的凭证产品,

凭证约定的内容跟上面CRMA约定的核心内容差不多,

债券投资者可支付一笔信用保护费购买凭证,

并得到其对债券本金和利息提供的保护。

与CRMA不同的是,

当债券投资者认为所持有债券违约风险不大的时候,

可以将凭证在二级市场上卖出去,

但是,

只能卖给同样买了标的债券的投资者,

交易价格由双方协商确定。

CRMW对信用保护卖方也有更高要求,

不仅要是交易商协会的核心交易商,

还得申请创设凭证的资质。

上面CRMA在清算的时候,

可以自行双边清算,

也可以通过上海清算所清算,

但这里的“凭证”

只能由上海清算所“集中登记、集中托管、集中清算”;

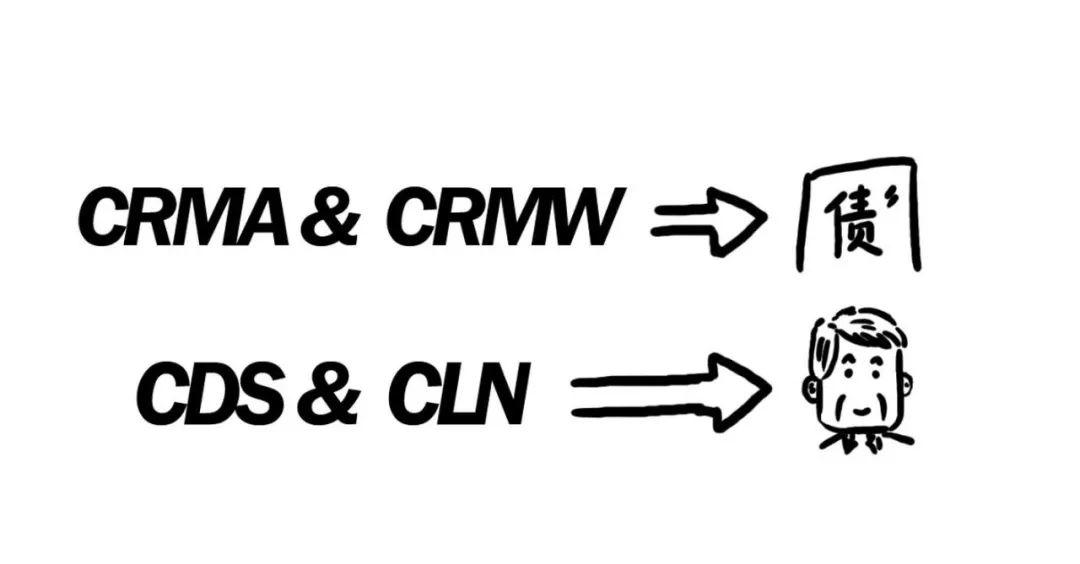

CRMA和CRMW,

保护目标都是针对指定的单一债务;

而现实中,

正如上面提到过,

债务人可能有很多笔债务,

明明其他债务已经违约了,

债券持有人却只能眼睁睁看着手中债券到期违约。

针对这种情况,

最大特点是其盯住的是参考实体的信用风险,

也就是债务人。

CDS全称Credit Default Swap,

Swap有互换的意思,

也即信用违约互换。

CDS也属于合约,

即信用保护买卖双方签订的双边合同,约定在一定期限内,信用风险保护买方支付一笔保护费给卖方,卖方为买方提供保护。

信用风险保护买方可能不仅买了债务人发行的一种债券,

比如同时买了CP和SCP,

其他投资者还买了债务人的中票等,

一旦互换合约里约定的任一债务违约,

卖方就要对买方进行赔偿,

即使买方手中持有债券并没有违约,

当然,

因为信用风险保护卖方保护的不仅是某一单一债务,

买方交的保护费和整个保护总金额计算都相对更复杂。

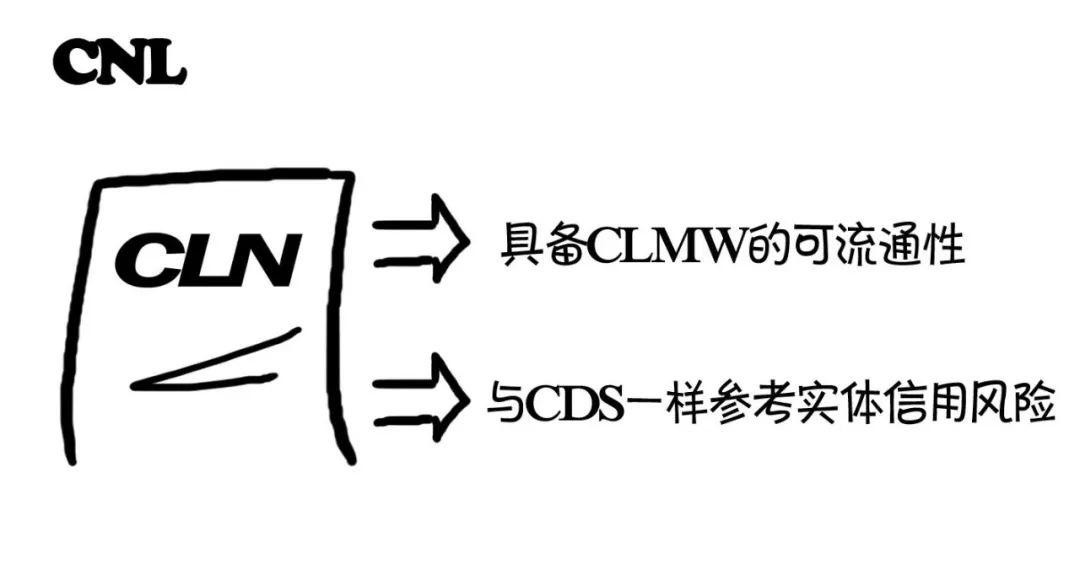

CLN全称Credit-linked Notes,

Note有票据的意思,

所以称信用联结票据;

CLN跟凭证类似,也是标准化产品,

可在二级市场流通转让。

CLN跟CDS不同的是,

CLN是由信用保护买方创设,

卖方花钱购买这个票据,

且买方在创设CLN之前也需要向交易商协会申请创设资质。

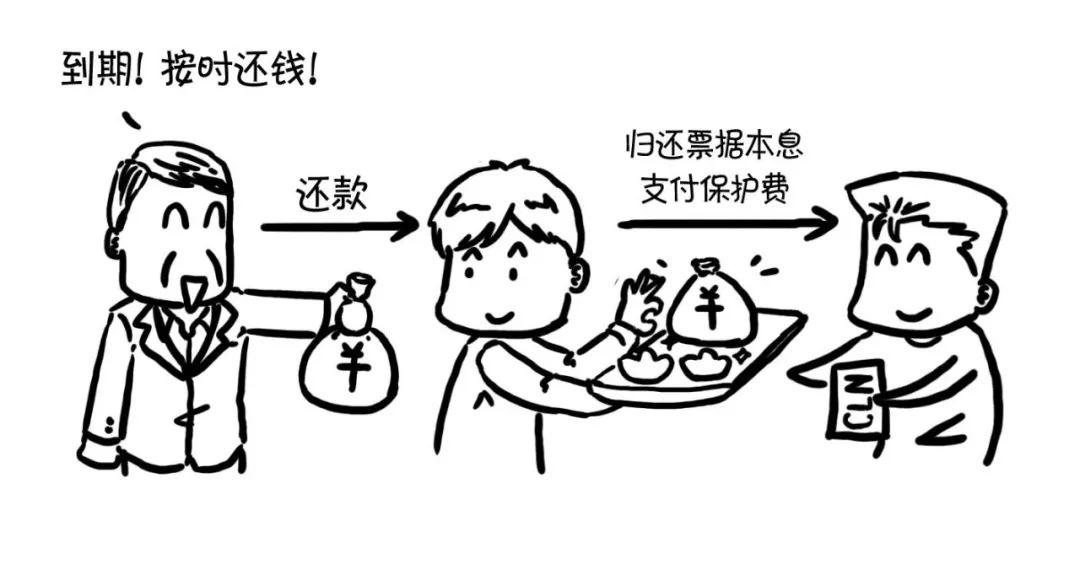

如果票据约定的债务人任一债务都没有违约,

卖方不仅可以获得票据本金和利息,

还可以拿到保护费,

如果债务人信用状况下降,

触发了违约条件,

卖方仍然可以获得保护费,

但买方的损失要从票据本金中扣除~

看名字:

Warrant:凭证

Agreement:合约

Swap:互换

Note:票据

看挂钩的对象:

是否可流通转让:

合约类不可转让:CRMA和CDS

凭证类可转让:CRMW和CLN

作为标准化的凭证类产品,

二级市场交易不属于衍生品交易范畴,

也就是购买方不需要一定有衍生品交易资质;

信用事件的内涵比较丰富,

但目前一般只包括破产及支付违约两种情形;

理论上CRM保护的范围可以是债券、一般债务或其它约定债务,

目前仅限交易商协会的债务融资工具,

以一年以内的CP和SCP为主;

CRM并不是对民企风险做兜底,

目前已落地项目挂钩主体基本都是AA以上,

工具支持的是优质民企;

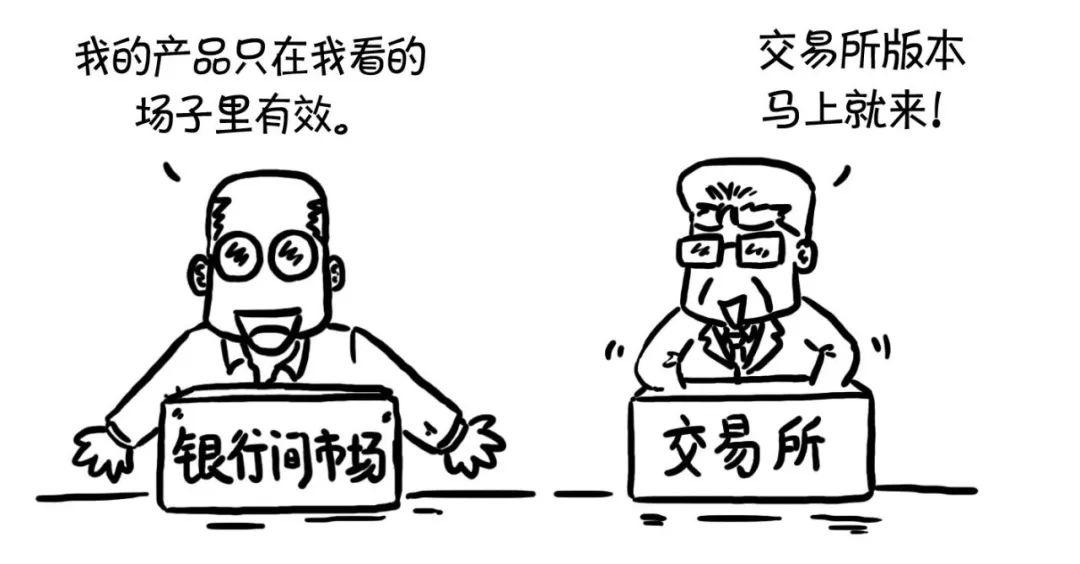

不仅交易商协会在推动CRM,

证监版CRM也已经落地,

目前交易所以场外合约类为主;

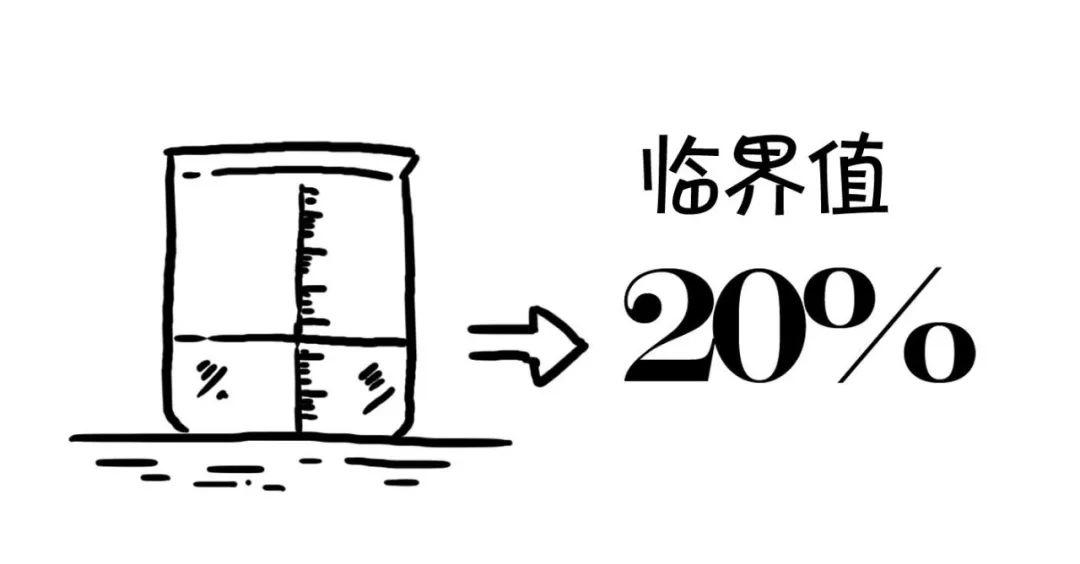

对于某一凭证类产品,

一般需要触发信用事件的凭证数量达到总量的20%时,

创设机构才会启动赔付程序。

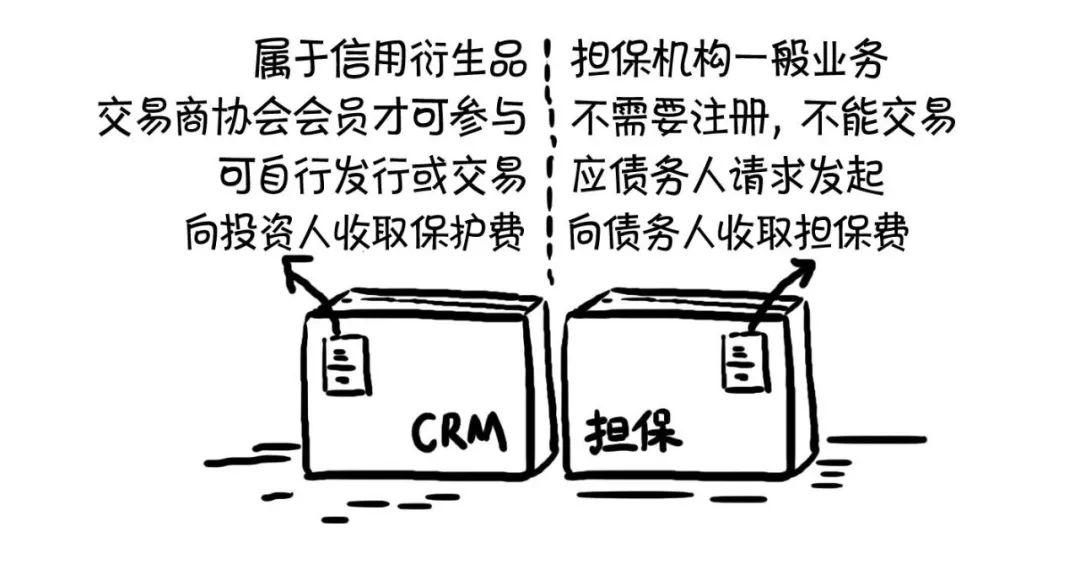

CRM属于信用衍生产品,

保证担保是担保机构的一般业务;

参与CRM需在交易商协会注册成为会员,

保证担保不需要任何注册或备案程序,也不能交易;

CRM中,信用保护卖方不需要债务人的请求或同意,可自行发行或交易,

保证担保一般是应债务人的请求;

CRM中,信用保护卖方向信用保护买方收取保护费,

保证业务中,担保机构向债务人收取担保费。

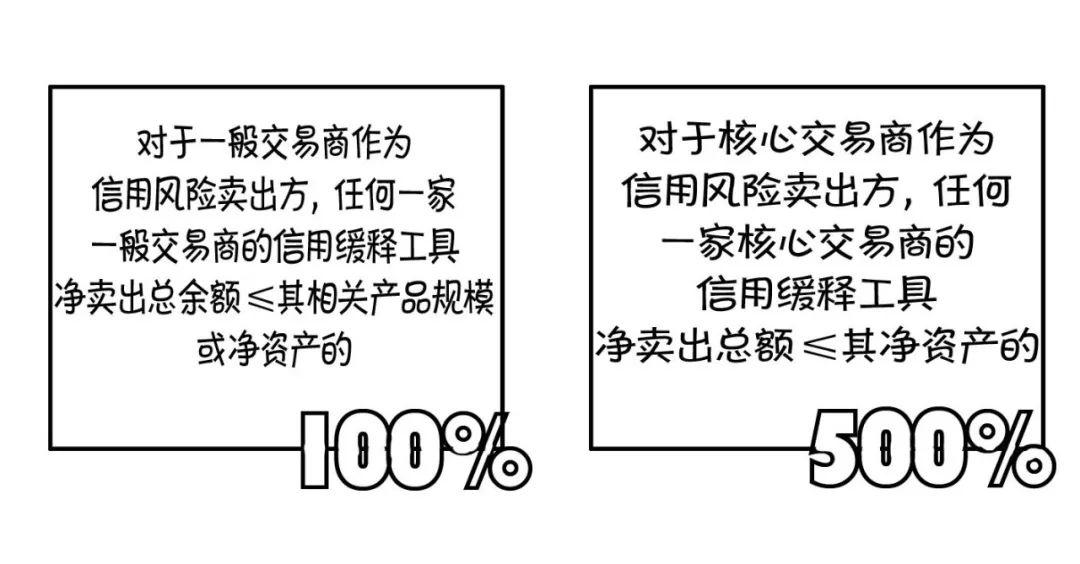

国内CRM与国外CDS有很大不同:

首先,参与者准入要求不同

国外参与CDS也要签署掉期协议,

但08金融危机前准入要求没有那么严格,

一些投机机构也可以作为风险买方

(电影大空头里有一个小做空机构想加入掉期协会情节);

而国内对CRM参与者,

实行分层管理,

一般交易商、核心交易商及创设机构,

层层设计,有条有序。

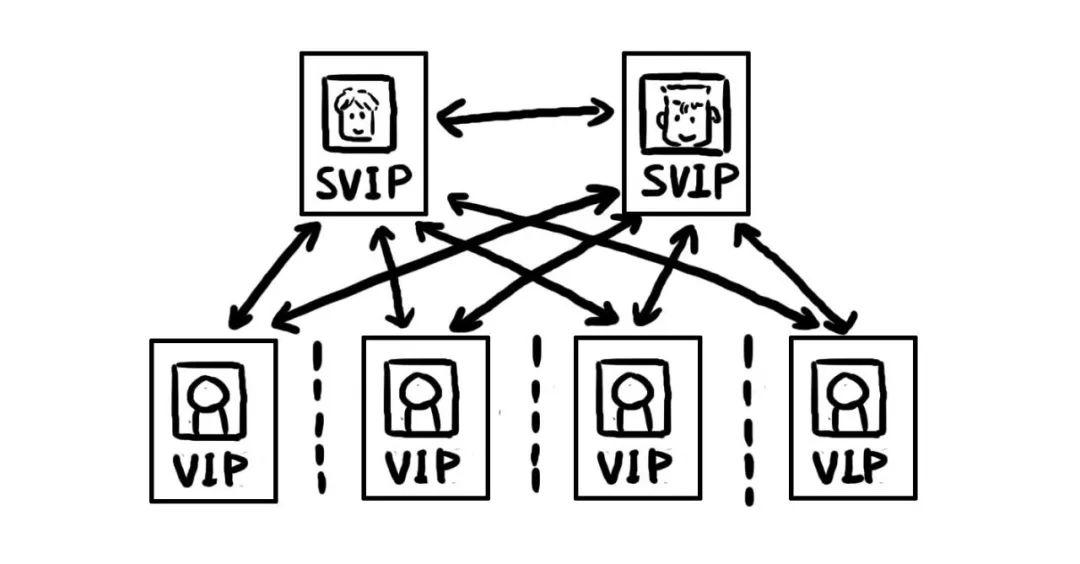

所有参与者应加入交易商协会成为会员,

资管产品和非金融机构最多只能是一般交易商,

满足条件的金融机构才能成为核心交易商;

具备一定条件的核心交易商

(中债信用增进比较特殊,手握尚方宝剑)

经备案认可才能成为凭证类CRM创设机构;

核心交易商可与所有参与者进行交易,一般交易商只能与核心交易商进行交易,

比如CRMW转让环节,如果买卖双方不是核心交易商,他两不能直接交易,卖出方需要先卖给一家核心交易商,买入方再从核心交易商那里买过来;

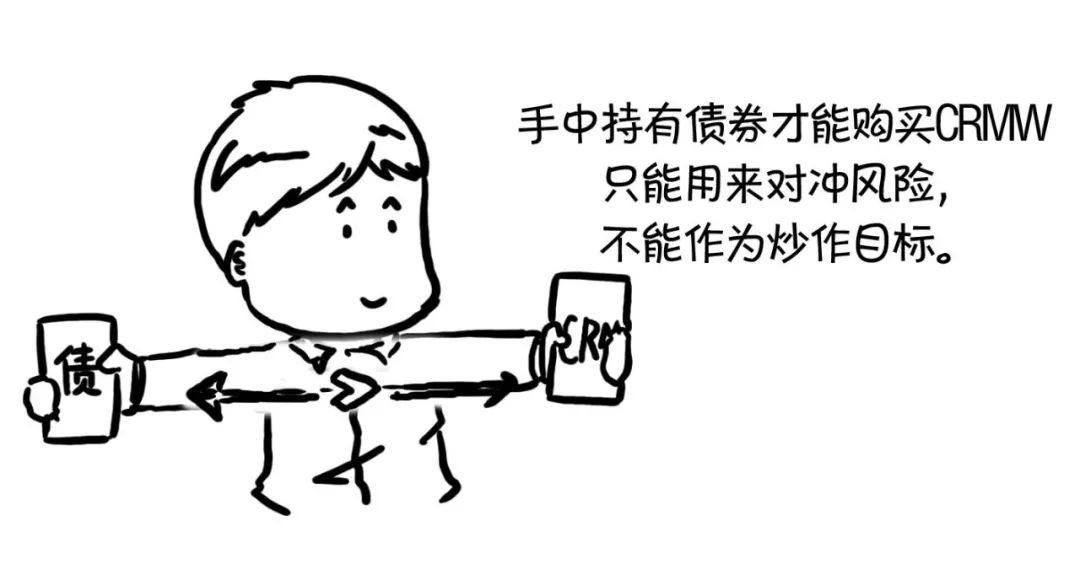

最重要的是,

凭证受让方一定要持有标的债券,才能购买CRMW,

而且

原则上购买的保护金额不能超过手中持有标的债券的面值,

不能裸买!

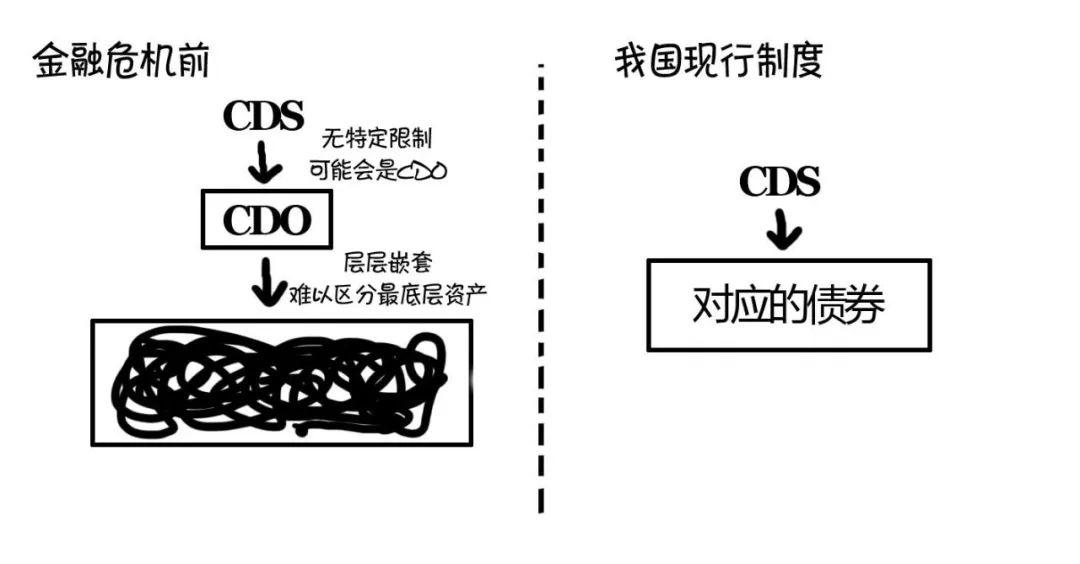

其次,标的债务不同

金融危机前CDS的标的债务可能层层嵌套,比如合成CDO,

投资人可能根本不是为了保护持有的资产,

而是脱离开标的交易CDS本身,

国内合约类是不能交易的,

且国内标的债务非常明确,目前仅限交易商协会债务融资工具。

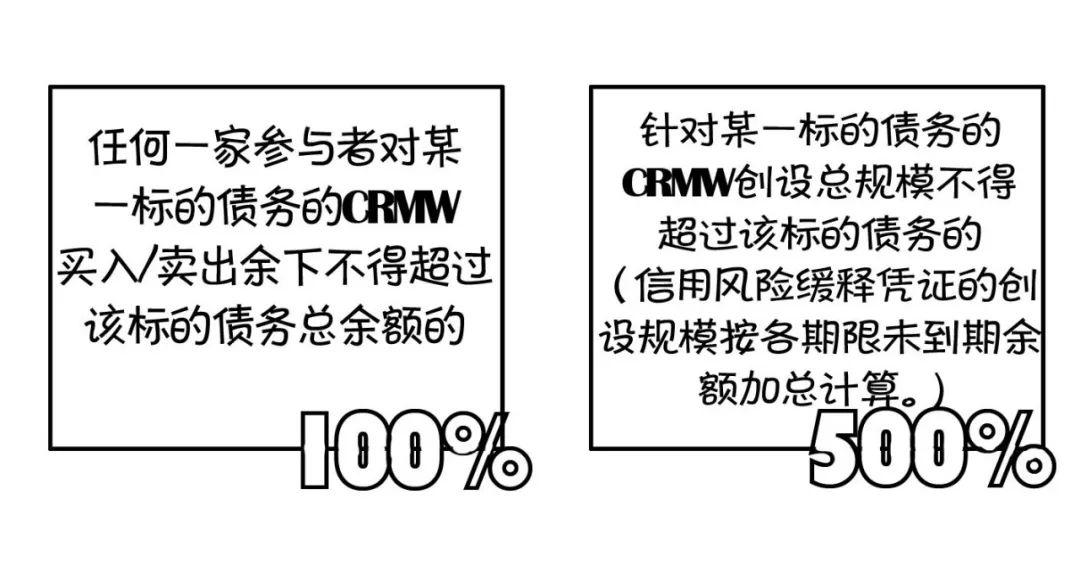

最后,杠杆限制不同

金融危机前交易CDS的杠杆倍数可能达几十倍,

而国内

且

~完~

本文来自金融监管研究院,本文观点不代表 PmTemple 立场,转载请联系原作者。原文链接:

微信扫一扫

微信扫一扫  支付宝扫一扫

支付宝扫一扫